✅ O desconto do IRRF é calculado com base na tabela progressiva do imposto de renda. Subtrai-se deduções legais e aplica-se a alíquota correspondente.

O Imposto de Renda Retido na Fonte (IRRF) é um tributo que incide sobre a renda e proventos de qualquer natureza. Ele é descontado diretamente da folha de pagamento dos trabalhadores e deve ser calculado pelo empregador no momento do pagamento do salário. A porcentagem do desconto varia conforme a faixa de renda do trabalhador, seguindo as tabelas progressivas da Receita Federal, que são atualizadas anualmente.

Vamos explicar detalhadamente como funciona o desconto do IRRF, incluindo as alíquotas aplicáveis e os passos necessários para realizar o cálculo corretamente. Abordaremos também alguns exemplos práticos para facilitar o entendimento e esclarecer dúvidas comuns sobre o tema. É importante compreender não apenas as alíquotas, mas também as deduções permitidas, que podem impactar significativamente o valor final a ser pago.

Como é feito o cálculo do IRRF?

O cálculo do IRRF é feito em algumas etapas. Primeiro, é necessário determinar a base de cálculo, que consiste na remuneração bruta do trabalhador menos as deduções permitidas pela legislação. As principais deduções incluem:

- Contribuições à Previdência Social

- Pensão alimentícia

- Dependentes – cada dependente gera uma dedução adicional

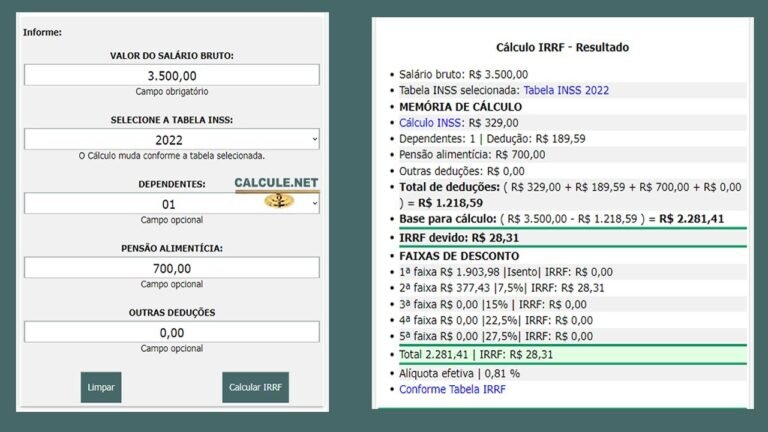

Exemplo de Cálculo

Vamos considerar um exemplo prático:

Imagine que um trabalhador tenha uma remuneração bruta de R$ 5.000,00. Suponha que ele tenha contribuído com R$ 500,00 para a Previdência e que tenha um dependente.

As deduções seriam:

- Remuneração Bruta: R$ 5.000,00

- Deduções (Previdência + Dependente): R$ 500,00 + R$ 189,59 (valor de dedução por dependente em 2023)

- Base de Cálculo: R$ 5.000,00 – R$ 689,59 = R$ 4.310,41

Faixas de Alíquotas do IRRF (2023)

A partir da base de cálculo, o próximo passo é aplicar a alíquota correspondente. As faixas de alíquotas para 2023 são:

| Base de Cálculo (R$) | Alíquota (%) | Parcela a Deduzir (R$) |

|---|---|---|

| Até 1.903,98 | Isento | – |

| De 1.903,99 até 2.826,65 | 7,5% | 142,80 |

| De 2.826,66 até 3.751,05 | 15% | 354,80 |

| De 3.751,06 até 4.664,68 | 22,5% | 636,13 |

| Acima de 4.664,68 | 27,5% | 869,36 |

Com a base de cálculo de R$ 4.310,41, o trabalhador se enquadra na última faixa e terá o cálculo do IRRF realizado da seguinte forma:

IRRF = (R$ 4.310,41 * 27,5%) – 869,36

O cálculo resultará no imposto devido, que será descontado do salário do trabalhador.

A importância das faixas de tributação no cálculo do IRRF

Quando falamos sobre o Imposto de Renda Retido na Fonte (IRRF), é crucial entender como as faixas de tributação influenciam o cálculo do imposto a ser pago. Essas faixas são definidas pela Receita Federal e determinam a alíquota que será aplicada a cada faixa de renda. Vamos explorar isso mais a fundo!

Como funcionam as faixas de tributação?

As faixas de tributação são divididas em níveis de renda, onde cada nível é associado a uma alíquota específica. Veja a tabela abaixo que exemplifica as faixas válidas para o ano de 2023:

| Faixa de Renda (R$) | Alíquota (%) | Parcela a Deduzir (R$) |

|---|---|---|

| Até 1.903,98 | Isento | 0,00 |

| De 1.903,99 a 2.826,65 | 7,5 | 142,80 |

| De 2.826,66 a 3.751,05 | 15 | 354,80 |

| De 3.751,06 a 4.664,68 | 22,5 | 636,13 |

| Acima de 4.664,68 | 27,5 | 869,36 |

Impacto das faixas no valor do imposto a pagar

O entendimento das faixas de tributação é fundamental para que o contribuinte não pague mais do que deve. Por exemplo, se um trabalhador recebe R$ 3.000,00 por mês, ele não paga a alíquota máxima, mas sim proporcionalmente. Assim, é importante lembrar que:

- O imposto não é um valor fixo, mas sim uma parte da renda em cada faixa.

- Deduzir despesas, como dependentes e contribuições previdenciárias, pode reduzir o valor final do imposto.

- É essencial planejar para evitar surpresas na hora de declarar.

Exemplo de cálculo do IRRF

Vamos fazer um cálculo prático para entender melhor como isso funciona:

- Renda bruta: R$ 3.500,00

- Deduzir a parcela isenta: R$ 1.903,98

- Renda tributável: R$ 3.500,00 – R$ 1.903,98 = R$ 1.596,02

- Calcular o imposto da faixa: R$ 1.596,02 se encaixa nas faixas de 7,5% e 15%

- O imposto total devido seria: (R$ 1.596,02 x 15%) – R$ 354,80 = R$ 0,00

Portanto, entender as faixas de tributação não apenas ajuda a calcular o imposto corretamente, mas também permite melhor planejamento financeiro e evita surpresas desagradáveis. Fique atento!

Perguntas Frequentes

O que é o IRRF?

O IRRF é o Imposto de Renda Retido na Fonte, descontado diretamente da remuneração do trabalhador.

Como o desconto do IRRF é calculado?

O desconto é baseado na tabela progressiva do IR, levando em consideração o valor do salário e as deduções permitidas.

Quais são as deduções permitidas para o IRRF?

Deduções incluem dependentes, pensão alimentícia e despesas médicas, entre outras, que podem reduzir a base de cálculo.

Qual é a tabela de alíquotas do IRRF?

A tabela é progressiva, variando de 0% a 27,5%, dependendo da faixa de renda mensal do contribuinte.

Como corrigir um cálculo errado do IRRF?

Se houver erro, o contribuinte pode retificar a declaração de imposto de renda e solicitar a restituição, se aplicável.

Pontos-chave sobre o Desconto do IRRF

- IRRF incide sobre salários, aposentadorias e pensões.

- A retenção é feita mensalmente pela empresa ou pagador.

- As alíquotas variam conforme a faixa salarial:

- Até R$ 1.903,98: isento

- De R$ 1.903,99 até R$ 2.826,65: 7,5%

- De R$ 2.826,66 até R$ 3.751,05: 15%

- De R$ 3.751,06 até R$ 4.664,68: 22,5%

- Acima de R$ 4.664,68: 27,5%

- As deduções podem reduzir significativamente o valor a ser pago.

- Importante manter documentos que comprovem as deduções.

- A cada ano, a Receita Federal publica a nova tabela de alíquotas.

- Consultas podem ser feitas no site da Receita Federal para mais informações.

Gostou do conteúdo? Deixe seu comentário e confira outros artigos do nosso site que podem ser do seu interesse!